国际电子商情讯 从中国证监会获悉,日前证监会官网披露了灿芯半导体(上海)股份有限公司(以下简称“灿芯股份”)首次公开发行股票注册的批复,公司IPO注册获同意。灿芯股份本次IPO拟发行不超过3,000万股,募资6亿元,将于上交所科创板上市。

其招股说明书显示,灿芯股份是一家专注于提供一站式芯片定制服务的集成电路设计服务企业。公司定位于新一代信息技术领域,自成立至今一直致力于为客户提供高价值、差异化的芯片设计服务,并以此研发形成了以大型SoC定制设计技术与半导体IP开发技术为核心的全方位技术服务体系。目前,灿芯股份是中国大陆排名第二、全球排名第五的设计服务企业。

在经营模式方面,灿芯股份自成立以来一直采用Fabless的经营模式,专注于为客户提供从芯片定义到量产的一站式芯片定制服务,将晶圆制造、封装测试等环节委托给专业的晶圆代工厂商、封装测试厂商完成。灿芯的技术能力覆盖芯片开发的全流程,客户可以根据自身需求灵活选择芯片开发过程中全部或部分阶段的服务内容。

灿芯强调,其与同样采用Fabless模式的芯片设计公司亦存在一定差异。灿芯作为芯片设计服务公司,并不通过销售自有品牌芯片产品实现收入,而是依托自身IP及SoC定制开发能力为芯片设计公司及系统厂商等客户提供一站式芯片定制服务开展业务,市场风险和库存风险较小。灿芯依托自身核心技术为客户提供一站式芯片定制服务,最终转化为客户品牌的芯片产品。

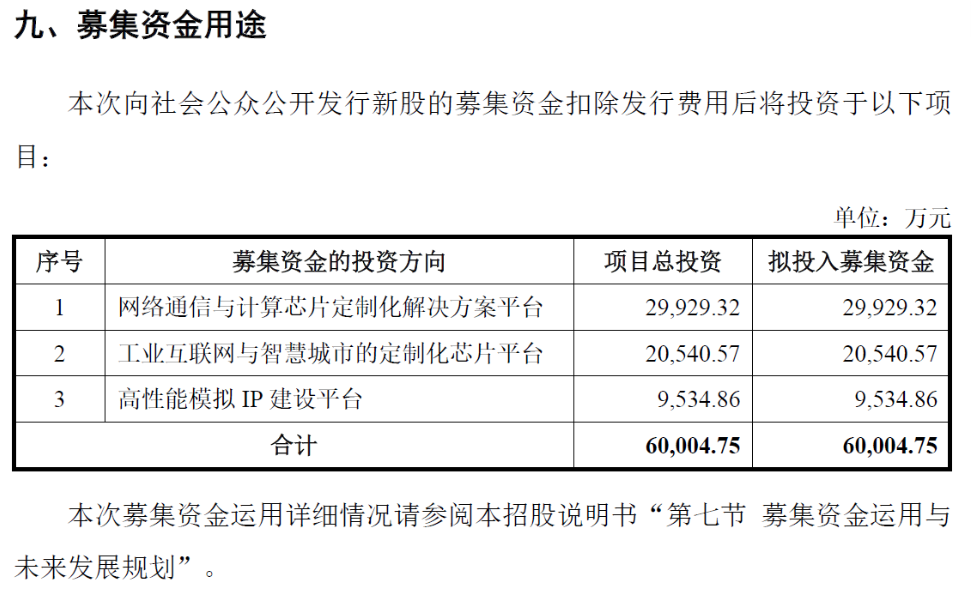

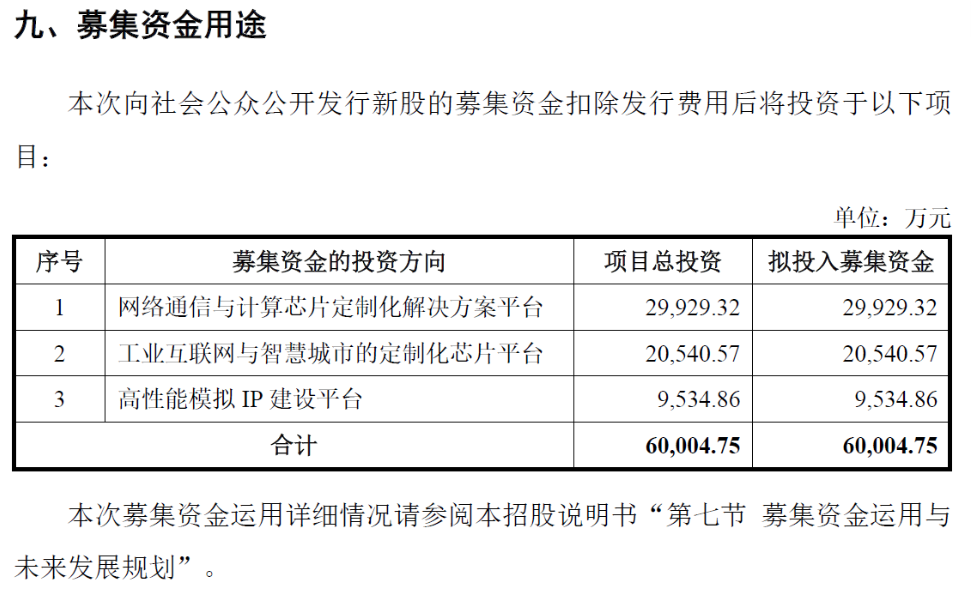

灿芯股份本次拟使用募集资金60,004.75万元,主要用于网络通信与计算芯片定制化解决方案平台、工业互联网与智慧城市的定制化芯片平台、高性能模拟IP建设平台。

财务数据方面,2023年1-9月,灿芯实现营业收入100,492.75万元,较上年同期增长3.95%。2022年下半年以来,受下游需求波动影响,半导体产业整体处于下行周期,2023年1-9月,产业内公司如芯原股份、灿瑞科技等业绩较上年同期均出现不同程度的下降。而灿芯持续服务于不同应用领域客户的差异化芯片定制需求,受单一应用行业或细分领域需求波动影响较小,在行业整体下行的环境下,芯片定制业务收入整体仍略有增长。

值得一提的是,目前灿芯股份仍存在部分投资风险。其招股书显示,公司股权较为分散,且单个主体无法控制股东会或董事会多数席位,公司无实际控制人和控股股东。

截至本招股说明书签署日,第一大股东庄志青及其一致行动人合计持有公司19.82%股份。公司的经营计划主要由董事会决定,总经理对董事会负责,但不排除出现因无控股股东及实控人所导致的效率低下、决策失准等情形。同时,分散的股权结构可能导致公司遭到恶意收购,或出现因其他股东通过一致行动或其他约定等安排的情形,从而令公司的控制权发生变化,可能对公司的日常经营与发展造成不利影响。

另外,由于中芯国际是灿芯的重要关联方,同时是报告期内第一大原材料供应商,可能形成依赖关系。对此,灿芯股份的回复是,公司对中芯国际关联采购符合行业惯例、具有商业合理性,不影响公司的经营独立性、不构成对中芯国际的依赖。

招股书中,灿芯也解释到,由于集成电路行业的特殊性,晶圆生产制造环节对技术及资金规模要求较高且市场集中度很高,能够满足公司业务需求的具备先进工艺的厂商数量更少。行业内,众多集成电路设计企业出于工艺稳定性和批量采购成本优势等方面的考虑,往往仅选择个别晶圆厂和封测厂进行合作。

原文始发于微信公众号(国际电子商情):灿芯半导体IPO获批,拟募资6亿元